Knuutinen: Henkilöverotuksen ajankohtaiskatsaus

Venäjän hyökkäyssodan ja energiahintojen nousun vaikutukset verotukseen

Venäjän hyökkäyssodalla on ollut monenlaisia vaikutuksia. Suomessa nämä vaikutukset ovat näkyneet muun muassa energian hinnannousussa, ja tätä kautta edelleen kuluttajien kukkaroissa ja verotukseen tehdyissä muutoksissa. Henkilöverotuksessa nämä vaikutukset ovat näkyneet siinä, että asunnon ja työpaikan välisiä matkakuluja koskevaa verosääntelyä on muutettu ja verovapaiden matkakustannusten korvauksien enimmäismäärää on nostettu. Tilapäinen sähkövähennys tulee avuksi suuriin sähkölaskuihin. Ja niin edelleen. Hallitus on myös antanut esityksen eduskunnalle sähköalan ja fossiilisten polttoaineiden alan väliaikaisia voittoveroja koskevaksi lainsäädännöksi. Osa muutoksista on tarkoitettu vain väliaikaisiksi – toivottavasti ne sellaisiksi tulevat myös jäämään.

SOTE-verouudistus

Jos edellä mainitut muutokset näkyvät ja tuntuvat, niin vuoden vaihteessa on tapahtunut myös yksi historiallinen ja suuri muutos, jonka toteuttamisen osalta tavoitteena on ollut se, että tavallinen veronmaksaja ei sitä juurikaan huomaisi. Aika hyvin tässä on myös onnistuttu.

Sote-uudistuksen verotusta koskevien muutosten lähtökohtana on nimittäin ollut hallituksen linjaus siitä, että verorakenteen muutokset eivät saa voimaan astuessaan aiheuttaa verotuksen kiristymistä. Koska kuntien hoitamia tehtäviä siirtyi hyvinvointialueille ja valtion rahoittamiksi, on tämä merkinnyt suurta tuloa verotulojen allokoimisen suhteen. Kuntien aikaisemmin saamista kunnallisveroista siirrettiin iso siivu valtion budjetin puolelle. Valtion verotulojen kasvattaminen ja kuntien verotulojen pienentäminen toteutettiin muuttamalla valtion tuloveroasteikkoa sekä useita eri ansiotuloverotuksen vähennysten parametreja. Samalla valtion- ja kunnallisverotuksen veropohjat yhdistettiin siten, että tulosta tehtävät vähennykset myönnetään samoin perustein ja saman suuruisena sekä valtionverotuksessa että kunnallisverotuksessa. Tältä osin verotus siis yksinkertaistuu ja virtaviivaistuu.

Aika sitten näyttää, mikä on sote-uudistuksen vaikutus verotukseen pitemmällä tarkasteluvälillä. Siirtymävaiheessa kunnat eivät voi muuttaa veroprosenttejaan, joten konkreettisia vaikutuksia ei verovelvolliselle vielä ole juurikaan havaittavissa.

Muita veromuutoksia

Asuntolainan korkovähennys on poistunut lopullisesti – tai ainakin toistaiseksi lopullisesti. Korkojen vähennysoikeus on pienentynyt asteittain vuodesta 2012 lähtien. Vuodesta 2023 alkaen asuntolainan korkoja ei voi enää vähentää verotuksessa. Korot ovat olleet pitkään matalia, joten asia ei ole ollut juurikaan esillä poliittisilla areenoilla. Korkojen noustessa korkovähennyksen voisi jollakin todennäköisyydellä povata ainakin poliittiseen keskusteluun palaavan. Tämänkin aika sitten näyttää.

Peitellyllä osingolla (VML 29 §) tarkoitetaan rahanarvoista etuutta, jonka osakeyhtiö antaa osakkaansa tai tämän omaisen hyväksi osakkuusaseman perusteella tavallisesta olennaisesti poikkeavan hinnoittelun johdosta tai vastikkeetta. Vuodesta 2023 alkaen peitelty osinko on kokonaan veronalaista tuloa. Moni varmaan on ihmetellyt sitä, miksi se on aikaisemmin ollut vain ¾ osalta verotettavaa tuloa. Hallituksen esityksessä 227/2022 on asian historiallista taustaa selvitetty:

Nykyinen peitellyn osingon veronalaisuusprosentti 75 tuli voimaan vuoden 2014 alussa kun yhteisöveroprosenttia laskettiin. Kun osinkoverotuksessa siirryttiin yhtiöveron hyvitysjärjestelmästä (yhdenkertainen verotus) kahdenkertaisen verotuksen järjestelmään vuoden 2005 alussa, oli peitelty osinko 70 prosenttisesti veronalaista tuloa. Ennen vuotta 2005 peitelty osinko oli saajalleen kokonaan veronalaista tuloa. Yhtiöveron hyvitysjärjestelmässä ennen vuotta 1999 peitelty osinko ei oikeuttanut yhtiöveron hyvitykseen, mikä johti peitellyn osingon kahdenkertaiseen verotukseen. Nämä muutokset ovat ehkä olleet veroteknisesti ja matemaattisesti loogisia, mutta kun peiteltyä osinkoa ei ainakaan yleensä vahingossa maksella, niin yleisemmästä veropoliittisesta näkökulmasta nyt tehty muutos (täysi veronalaisuus) vaikuttaa ymmärrettävältä.

Kuten edellä todettiin, valtion- ja kunnallisverotuksen veropohjat yhdistettiin siten, että tulosta tehtävät vähennykset myönnetään samoin perustein ja saman suuruisena sekä valtionverotuksessa että kunnallisverotuksessa. Tässä yhteydessä invalidivähennys sen sijaan poistuu tuloverotuksesta kokonaan 1.1.2023 alkaen. Vastaava rahamäärä on tarkoitus kohdentaa vammaispalveluiden kehittämiseen.

Palkka- ja yrittäjätulojen perusteella tehtävää työtulovähennystä korotetaan porrastetusti 60 vuotta täyttäneillä. Työtulovähennys tehdään verosta. Työtulovähennystä korotetaan 200 eurolla 60–61-vuotiailla, 400 eurolla 62–64-vuotiailla ja 600 eurolla 65 vuotta täyttäneillä. Yli 60-vuotiaille myönnettävän korotetun työtulovähennyksen tarkoituksena on edistää seniorihenkilöiden työllisyyttä. Säännökseen sisältyvien porrastusten tarkoituksena on puolestaan ottaa huomioon se, että tilastollisesti verovelvollisten työllisyysaste laskee sitä enemmän mitä iäkkäämmästä henkilöstä on kysymys.

Hallituksen esityksiä

HE 320/2022 Hallituksen esitys eduskunnalle sähköalan ja fossiilisten polttoaineiden alan väliaikaisia voittoveroja koskevaksi lainsäädännöksi

HE 234/2022 Hallituksen esitys eduskunnalle laeiksi väliaikaisesta sähkötuesta ja tuloverolain 92 §:n väliaikaisesta muuttamisesta

HE 227/2022 Hallituksen esitys eduskunnalle laiksi koneiden, kaluston ja muun niihin verrattavan irtaimen käyttöomaisuuden korotetuista poistoista verovuosina 2020–2023 annetun lain muuttamisesta sekä peitellyn osingonjaon verotuksen laajentamista koskevaksi lainsäädännöksi.

**

Professori Reijo Knuutinen vastaa päivittyvästä hakuteoksesta Henkilöverotus (Alma Talent). Säännöllisesti päivitetyssä teoksessa annetaan sekä kattava yleiskuva henkilöverotuksen rakenteesta että paneudutaan sen yksityiskohtiin lakien, ohjeiden ja oikeustapausten avulla.

Tutustu myös

Reijo Knuutinen: Verosuunnittelun oikeudelliset ja yhteiskunnalliset rajat ( Alma Talent, 2020).

Taloushallinnon ja verotuksen parhaat sisällöt alan ammattilaisille

Alma Talent Taloushallinto- ja verotieto -sisältökokonaisuutta tuottavat alan parhaat asiantuntijat. Laadukas ammattikirjallisuus, keskeisten lainsäädäntömuutosten tulkinta päivittyvissä hakuteoksissa sekä pääsy ajantasaiseen lainsäädäntöön ja oikeuskäytäntöön tukevat onnistumistasi työssä. Asiantuntijatekijämme tuottavat käyttöösi myös artikkeleja ajankohtaisista aiheista.

Juridiikan ja talouden uutiskirje

Juridiikan ja talouden uutiskirje kokoaa uutiset ja ajankohtaiset sisällöt talouden, verotuksen ja juridiikan eri osa-alueista yhteen kirjeeseen. Voit räätälöidä kirjeen sisällön sinua kiinnostavista aihealueista. Uutiskirje ilmestyy joka arkipäivä.

Kirjoittaja Reijo Knuutinen

Juridiikan ajankohtaiset

Juridiikan ajankohtaiset on sisältöpalvelu juridiikan asiantuntijoille. Palvelu kokoaa yhteen kiinnostavimmat aiheet ja ilmiöt eri oikeudenaloilta: julkaisemme uutisia, artikkeleita, oikeustapauskommentteja, säädös- ja tapauskoosteita sekä Juridiikkaa lyhyesti -kirjoituksia ja -videosisältöjä. Tilaamalla palvelun uutiskirjeen saat uusimmat sisällöt sähköpostiisi joka arkipäivä.

Aiheeseen liittyvää

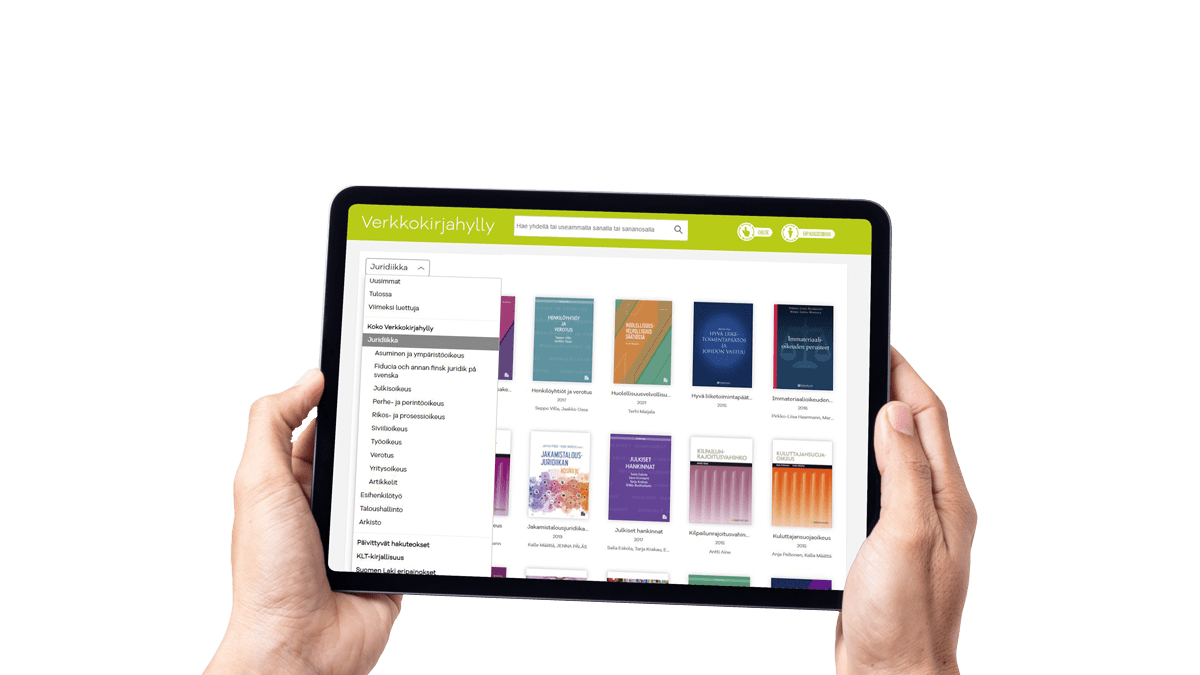

Tervetuloa Verkkokirjahyllyn ja Suomen laki -hakupalvelun käyttökoulutukseen

Verkkokirjahyllyssä ja Bisneskirjastossa lokakuussa ilmestyneet uutuudet